Neste artigo iremos desmitificar o mercado de commodities agrícolas e explicar o que é Hedge e como funciona. Conheça os participantes do mercado e como profissionalizar o seu negócio com gestão de risco de preço.

O Agronegócio no Brasil e a importância da Gestão de Risco

Toda a cadeia do agronegócio está passando por uma fase de renovação e profissionalização. No campo, os herdeiros estão usando a tecnologia como aliada e liderando mudanças cruciais rumo `a agricultura 4.0. De acordo com o Rabobank, banco holandês com foco no agro, os sucessores representam cerca de 4 mil famílias no país com faturamento anual acima de R$10 milhões.

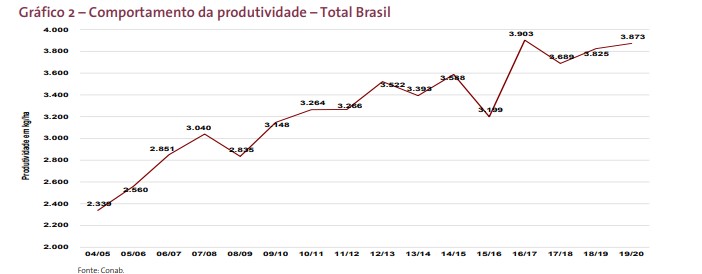

Portanto, os resultados destes avanços são tangíveis. A CONAB – Companhia Nacional de Abastecimento – divulgou em fevereiro um novo recorde na produção de grãos de 251,1 milhões de toneladas na safra de 2019/20. Para a área semeada, a expectativa é que sejam cultivados 64,8 milhões de hectares- , uma variação positiva de 2,5% em comparação à safra anterior. As condições climáticas vêm favorecendo as lavouras, e a perspectiva é de produtividade de 3873 quilos por hectare. Valor somente inferior a safra de 2016/17, quando tivemos condições climáticas excepcionais.

Mas será que o produtor rural tem na ponta do lápis ou na tela do tablet o seu custo de produção definido?

Ao longo de 12 anos trabalhando para o CME Group ( Bolsa de Chicago), eu tive a oportunidade de fazer algumas visitas aos fazendeiros do cinturão agrícola americano ( Iowa, Illinois). Quando questionamos o custo de produção deles, eles respondem sem titubear um número exato. A partir disso, definem a estratégia de comercialização e gestão de risco (hedge).

E já que estamos falando de riscos, quais são os principais atrelados ao produtor?

Apenas para citar alguns: climáticos, geopolíticos, como a guerra comercial entre China e Estados Unidos, os impactos na oferta e demanda causados pela gripe suína e corona vírus. Eles trazem muito incerteza para o mercado e consequentemente, afetam os preços das commmodities agrícolas.

O produtor pode ter a melhor produtividade dentro de campo, mas se não tiver um planejamento financeiro e utilizar a Bolsa a seu favor, sua rentabilidade é incerta.

É neste momento que precisamos falar de hedge – o que é e como funciona.

A palavra em inglês significa proteção. Veja bem: é proteção, não investimento. No mercado de Bolsa de Mercadorias, hedge significa uma transação que envolve uma posição no mercado futuro oposta a posição atual no físico (grãos).

Antes de mais nada, devemos considerar que os preços no mercados físico e futuro de uma commodity tendem a se movimentar juntos, sendo que toda perda ou ganho mercado físico será aproximadamente compensada ou se equilibrará no mercado futuro.

Participantes do mercado de Commodities agrícolas e a negociação em Bolsa.

Quem são os hedgers? Aqueles que precisam se proteger do risco de preço – por exemplo, a soja cair ou subir demais a médio prazo.

São eles: produtores agropecuários, tradings, processadores e indústria de alimentos, exportadores e importadores. Todos que tem lastro com o mercado físico, ou seja que precisam ou possuem a commodity.

Por outro lado, a quantidade de hedgers que procuram se proteger contra o declínio de preços em um determinado momento raramente é o mesmo número que precisa de proteção contra a elevação de preços. Por isso, é vital ter outros participantes no mercado. Eles são conhecidos como especuladores.

Eles facilitam as operações já que trazem liquidez ao mercado, ou seja, a possibilidade de entrar e sair de uma posição de forma rápida. Os especuladores buscam o lucro, caso consigam acertar ou antecipar a direção do mercado e o momento das mudanças de preços. São eles que tomam o risco que o hedger não quer correr! E eles não tem lastro com o mercado físico, neste caso, podem ser participantes do mercado financeiro, como bancos, fundos de investimentos e investidores em geral.

Para o produtor ou a indústria de alimentos, a negociação em Bolsa de Mercadorias para venda ou compra antecipada de uma commodity agrícola deve ser vista como uma ferramenta financeira para gestão de risco de preço.

Por exemplo, o contrato de soja da Bolsa de Chicago é de entrega física, mas menos de 2% de todo o volume negociado realmente vai para os armazéns determinados nas especificações. A soja Chicago é a referência mundial para compradores e vendedores de grãos, inclusive para o Brasil. No ano passado, o CME Group negociou 22 vezes o volume mundial de produção de soja, que foi de 330 milhões de toneladas.

Volatilidade e Hedge

A incerteza aumenta a volatilidade nos mercados e consequentemente, hedgers de todo o mundo buscam ferramentas para mitigar os riscos. O mercado de Bolsa está mais próximo do produtor do que ele imagina. Para acessar o mercado, existem diversas corretoras que abrem contas para operar e auxiliam no processo de eleger a melhor estratégia para cada situação.

O Brasil dos herdeiros também precisa incorporar a gestão financeira e de riscos para uma comercialização eficiente, garantindo o futuro. Estamos avançando e o conhecimento é a chave do sucesso. O desafio é grande. De acordo com a ONU, USDA e FAO, a produção de alimentos no mundo precisa crescer 20% em apenas 10 anos para termos segurança alimentar. E para que isso aconteça, o Brasil é o protagonista e precisa aumentar a produção em 40%. Mais do que nunca o nosso agro virou um negócio!

Texto desenvolvido por Roberta Paffaro e publicado na Revista Agro SA.

Para saber mais acesse outros artigos no nosso blog.

Confira Aqui o Curso “Visão Geral de grãos e oleaginosas” gratuito, oferecido pela CME Group.